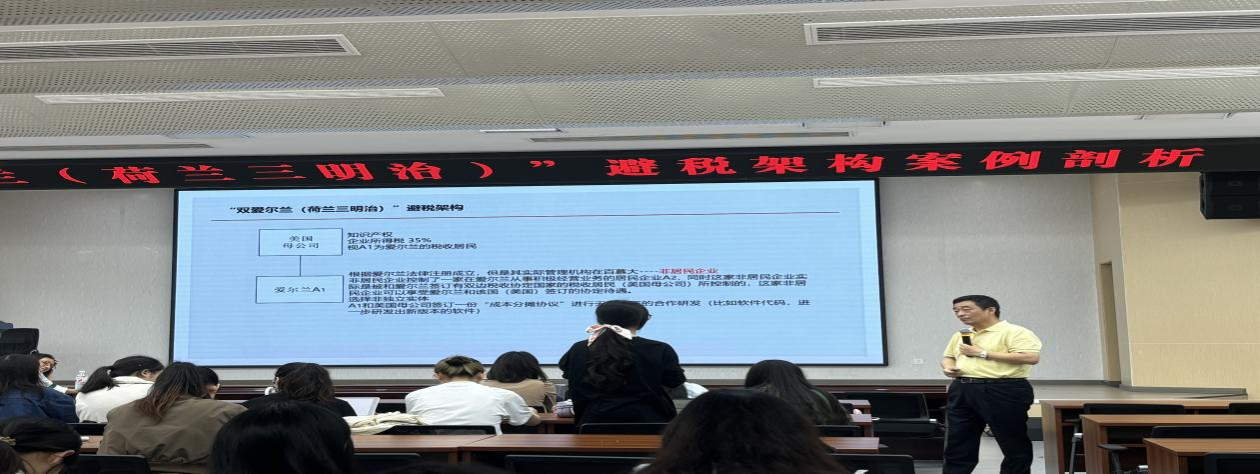

2024年4月19日上午,重庆市税务局原国际税收处处长任保民受邀来公司为2023级税务专硕和2022级税收专业同学开展专题讲座,此次讲座主题为:“双爱尔兰(荷兰三明治)”避税架构案例剖析。任保民先生拥有长达三十余年的税务公职和近十年的税务专业咨询经验,曾任职于河北省、重庆市的多个税务机关和部门,先后担任重庆税务系统九龙坡区、经开区、市局所得税处、国际税务处和大企业处的领导工作。2014年出任某“四大”事务所税务总监、华西区税企协商服务领导人;2020年在重庆某咨询集团任执行总裁。在国际税收领域有着较好的口碑,其丰富的工作经验以及对国际税收方面的独特理解,为员工们开拓了国际税收股权避税架构剖析新视野。此次讲座由汤凤林教授主持。

首先,任保民老师为同学们介绍了“双爱尔兰(荷兰三明治)”案件背景由来,用这个案例帮助同学们了解国际上如何利用双边税收协定、多边税收协定构建避税架构来进行避税的。任老师指出,利用各国税制差异和税收漏洞、利润转移、资产转移等-系列复杂的国际避税手段进行全球避税,是跨国公司最成功的财务策略之一。任老师通过课堂讨论,帮助同学们回忆所学理论知识,联系本案例内容进行深入理解学习。

其次,任保民老师对“双爱”模型进行了进一步讲解。苹果公司把在美国加州产生的专利使用费转移到爱尔兰,享受12%左右的税率。苹果公司还将爱尔兰子公司的部分所有权交给位于英属维尔京群岛的公司,优势在于该地区实施低税率,对外资有限公司税务管制很少。中间加层公司设立的原因是爱尔兰与荷兰签有税收协议,欧盟成员国公司之间的交易免缴所得税。该案例的核心内容就是将成本分配到高税区用于扣税;将利润转移到低税区缴税。任老师的讲授为同学们清晰地梳理了案例发展演变的整体脉络,同学们不禁感叹苹果公司避税手段之复杂、之高明。

随后,任保民老师为同学们讲解了各公司用成本分摊协议避税的方法与过程。成本分摊协议的一个极其重要的前提,就是在进行研发时合作的各方未能确定知识产权的未来收益,因此需要各方根据协议来分摊各自的责任与风险,并根据协议规定的比例来分摊未来产生的收益(如有)。然而许多公司并不会在不确定收益的情况下签署成本分摊协议,而在确定能产生收益时才签订这个协议用以避税,因此,根据成本投入比例来约定收益比例是不科学的,会产生税法上的漏洞,并且这个漏洞到现在仍旧不好解决。

最后,汤凤林老师对此次讲座进行总结,并向任保民老师的到来表示衷心的感谢。此次讲座任保民老师将复杂的“双爱尔兰(荷兰三明治)”案例,通过让同学们自主讨论案例架构,再辅助指导,让大家深入的理解案例中的每一点,不仅有讲授理论内容,还将案例背后的实践内容完整地展现给大家,对同学们理解“双爱尔兰(荷兰三明治)”有着重要的启发作用。